おはようございます!さにーです!

先日、娘の為にひな人形を出しました。

娘のひな人形は、お内裏様、お雛様と、3人官女までの3段のひな人形です。

親としては、すごく立派なひな人形だと思っています。

でも幼稚園でもひな人形を飾っているらしく、右大臣、左大臣、五人囃子までいるそうです。

なんで右大臣と左大臣と五人囃子いないの?

との質問を受け

コロナだから密にならないようにしないといけないから、お雛様達5人だけなんだよ。

と答えました。

コロナが治まることを望むばかりです。

※コロナが終わっても右大臣と左大臣と五人囃子はいませんが・・

※高かったから買えなかったとは口が裂けても言えません・・

さて今日は、「企業型DCの加入者サイトで将来8,900万円受け取れるというシミュレーション結果になったので検証してみた」

というタイトルでお送りします。

目次(クリックすると自動で飛びます)

企業型DCの状況

さにーが加入しているのは会社が準備してくれている企業型DCです。

企業型DCとイデコについては、過去のブログで詳しく説明しているのでそちらをご覧ください。

【知らないと損!】企業型DCとiDecoの違いって何?マッチング拠出って利用すべきなの?FPが教えます

【知らないと損!】企業型DCとiDecoの違いって何?マッチング拠出って利用すべきなの?FPが教えます

企業型DCはほぼイデコと同じです。

毎月積立してそれを運用しますが、60歳までは引き出しできません。

企業型DCで得た運用収益は非課税です。

イデコとの違いは

- 投資商品は企業型DC用の商品で会社がラインナップを選ぶ。

- 口座管理手数料は会社負担。

- 掛金は会社が払ってくれる。

- マッチング拠出を利用すれば会社の掛金まで自分でも拠出できる。

- マッチング拠出は所得控除の対象。

という特徴がありました。

さにーのこれまでの企業型DCの推移です。

加入年数:約10年

企業拠出額:1.1万円(現在)

マッチング拠出:1万円(現在)

投資元本:約195万円

残高:約230万円

商品:先進国株式(2021年12月までは4資産バランス型)

年初来運用利回り:約4%

10年間で2.1万円積立したら、2.1万円×10年=252万円ですが、投資元本は195万円です。

若手社員時代は会社からの拠出額が少なく、マッチング拠出の金額も1万円できていませんでした。

投資元本の差額はその為です。

毎月2万円積立したら将来8,900万円受け取れるのか?

企業型DCには加入者サイトというものがあり、そこで将来受け取れる金額をシミュレーションすることができます。

もちろん確約されているものではありませんが、リターンとリスクから算出されています。

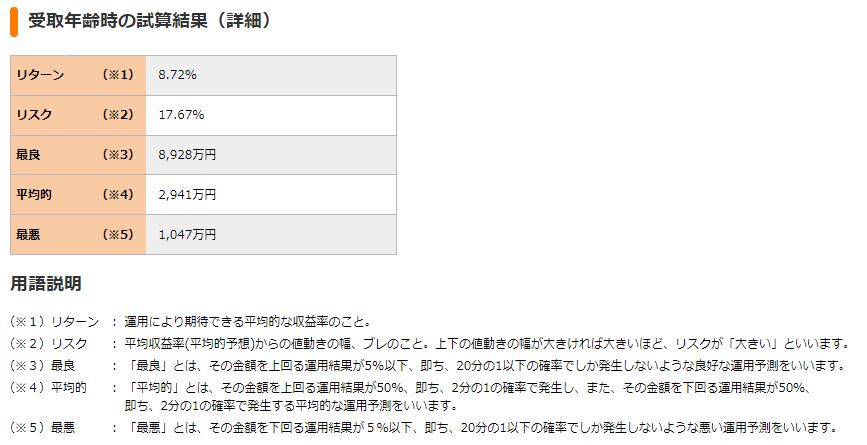

さにーが保有している先進国株式の平均的なリターンは8.72%に対し、リスクは17.67%です。

平均である8.72%で推移したら受け取れる金額は2,941万円。

うまくいけば8,928万円。

最悪1,047万円になる可能性があるようです。

正直これだけ見てもピンときませんよね。

ここからはわかりやすく、実際どれくらいの利回りで運用したらこの結果になるのか、検証してみました

積立年数:25年(35歳から60歳)

毎月積立金額:2.1万円

積立前の元金:230万円

その他:半年複利、非課税

| 運用利回り | 受取り額 |

|---|---|

| 5% | 2,037万円 |

| 7% | 2,969万円 |

| 12.5% | 8,891万円 |

8,900万円受取るためには、12.5%での運用が必要となります。

運用利回り12.5%と聞くと、とても現実味がありませんよね。

そもそも平均収益率8.72%も現実からかけ離れている気がします。

でもこれって本当に非現実的なんでしょうか?

SBI・V・S&P500の平均的な利回りは、年利8.62%が目安。

eMAXIS Slim 全世界株式(オールカントリー)の平均的な利回りは、年利7.63%が目安。

となります。

金融商品の利回りは、配当や分配金といったインカムゲインのみでなく、価格の上げ下げといったキャピタルゲインも加味して考える必要があります。

上記の数値は、2002年~2021年のCAGR(年平均成長率)から算出した数値となります。

また、こんなデータを見たことありますか?

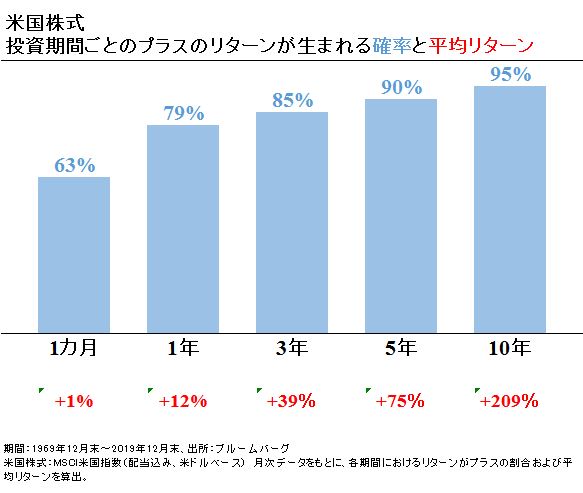

データは1969年~2019年の期間における米国株式の結果です。

青の数字は投資期間毎のプラスリターンが生まれる確率、赤の数字は平均リターンを表しています。

例えば運用期間1年では、プラスになる確率は79%、平均リターンは+12%です。

投資期間が長ければ長いほど、プラスリターンの確立、平均リターンが高くなることが分かります。

このデータを見れば、平均収益率8.72%や、12%超という運用利回りも非現実的というわけではなさそうです。

公的年的と私的年金で老後は安心?

公的年金は国民年金と厚生年金のことを指します。

企業型DCやイデコは私的年金になります。

2019年に話題になった2,000万円問題。

老後は年金だけでは2,000万円不足するので、自助努力で2,000万円貯めましょうというものでした。

その計算根拠になっている「年金」は公的年金です。

企業型DCやイデコは含まれていませんので、企業型DCを導入している企業にお勤めの方や、これからイデコを始める方は老後資金ではプラスの要素になります。

さて、公的年金は国民年金と厚生年金に分かれますが、それぞれいくらもらえるか見ていきます。

国民年金

年金受給額(年)=781,700円×保険料納付済み月数÷480月(40年)

年金の保険料は20歳から納付義務が発生するので、60歳までの40年間で納付した月数に応じて年金が支払われるという仕組みですね。

毎月欠かさず保険料を納付していれば、「保険料納付済み月数」が480月となります。

上の式に当てはめると

781,700円×480月÷480月=781,700円

毎月欠かさず納付すれば、最大で年間781,700円(月間約65,000円)がもらえるということですね。

厚生年金

勤続年数×平均年収×0.005481

正確な計算式はもう少し複雑ですが、大まかに受け取れる年金額は上記の式で計算できます。

日本のサラリーマンの平均的な年収である500万円で計算した場合は、年額約110万円となります。

日本人の一般的な夫婦の場合

例えば、夫の平均年収は500万円、妻は専業主婦という平均的な家庭の場合、受取れる年金額は以下の通りです。

夫:国民年金78万円+厚生年金110万円=188万円

妻:国民年金78万円

合計:266万円

その他のシミュレーション結果については過去の記事で検証しています。

以下の記事をご確認ください。

【FP×年金】年金って将来いくらもらえるの?FPがシミュレーションした結果

【FP×年金】年金って将来いくらもらえるの?FPがシミュレーションした結果

老後の生活資金は、最低日常生活で265万円。

ゆとりある生活を送ろうと思ったら433万円。

実際はその平均の325万円なんて言われています。

ゆとりある生活とは、孫が遊びに来たときにお小遣いをあげたり、年に数回旅行に行くことのできる生活水準です。

もしゆとりある生活を送ろうとした場合、公的年金だけでは足りませんね。

ですがもし、私的年金に加入していた場合どうでしょうか?

企業型DCやイデコで老後資金を準備していたら?

仮に私的年金で60歳の時点で2,000万円受け取ったと仮定します。

女性の平均寿命である88歳まで生きたとして、28年間で2,000万円を取りくずすと年間71万円です。

公的年金266万円+71万円=337万円

ゆとりある生活まではいきませんが、平均的な生活を送ることができそうですね。

先ほどは受け取った2,000万円を28年間で取り崩していくという選択でした。

取り崩していく以外に、運用するという選択肢もあります。

仮に2,000万円を4%で運用した場合、年間80万円の配当収入が得られます。

28年で取り崩した場合は、年間71万円でしたので、取り崩すよりも多く受け取ることができます。

しかも2,000万円は目減りしません。

公的年金は確実にもらうことができるお金です。

生活資金は公的年金でやりくりして、旅行代や孫へのプレゼント代は運用収入で補う。

そうすれば資産が目減りしませんし、安心して老後を迎えられるのではないでしょうか?

まとめ

老後資金は公的年金がベースとなりますが、やはり私的年金等により自助努力が必要になります。

企業型DCを採用していない企業にお勤めの方やフリーランスの方はイデコへの加入をお薦めします。

さにーの場合はあくまでシミュレーションですが、平均でも3,000万円、うまくいけば8,900万円の年金がもらえる可能性があります。

これは、企業型DCがある企業に勤めた恩恵もありますが、やはりDCの中できちんと運用をしてるからです。

将来の不安を少しでも解消する為、今からできることはしておきましょう。

今日はここまで!

最後まで読んでいただきありがとうございました!